※このページはプロモーションを含みます

このページをシェアする

「NISAのメリットは複利効果」と聞いたことがあるかもしれません。しかし、そもそも「複利効果とは何か」、「どうすれば複利効果を得られるのか」、詳しく知らない人も多いでしょう。

投資で効率よくお金を増やしていきたいなら、複利効果について理解しておくことは大切です。

複利効果とは何かという基本から、新NISAで複利効果を生かして投資するためのポイントまでを解説します。

「複利効果」とは、複利の力を利用してお金を増やす効果を指します。

「複利」は、利子の付き方の一種です。元本(元手となるお金)と利子(利益)の合計に対して利子が付くことを「複利」と呼びます。

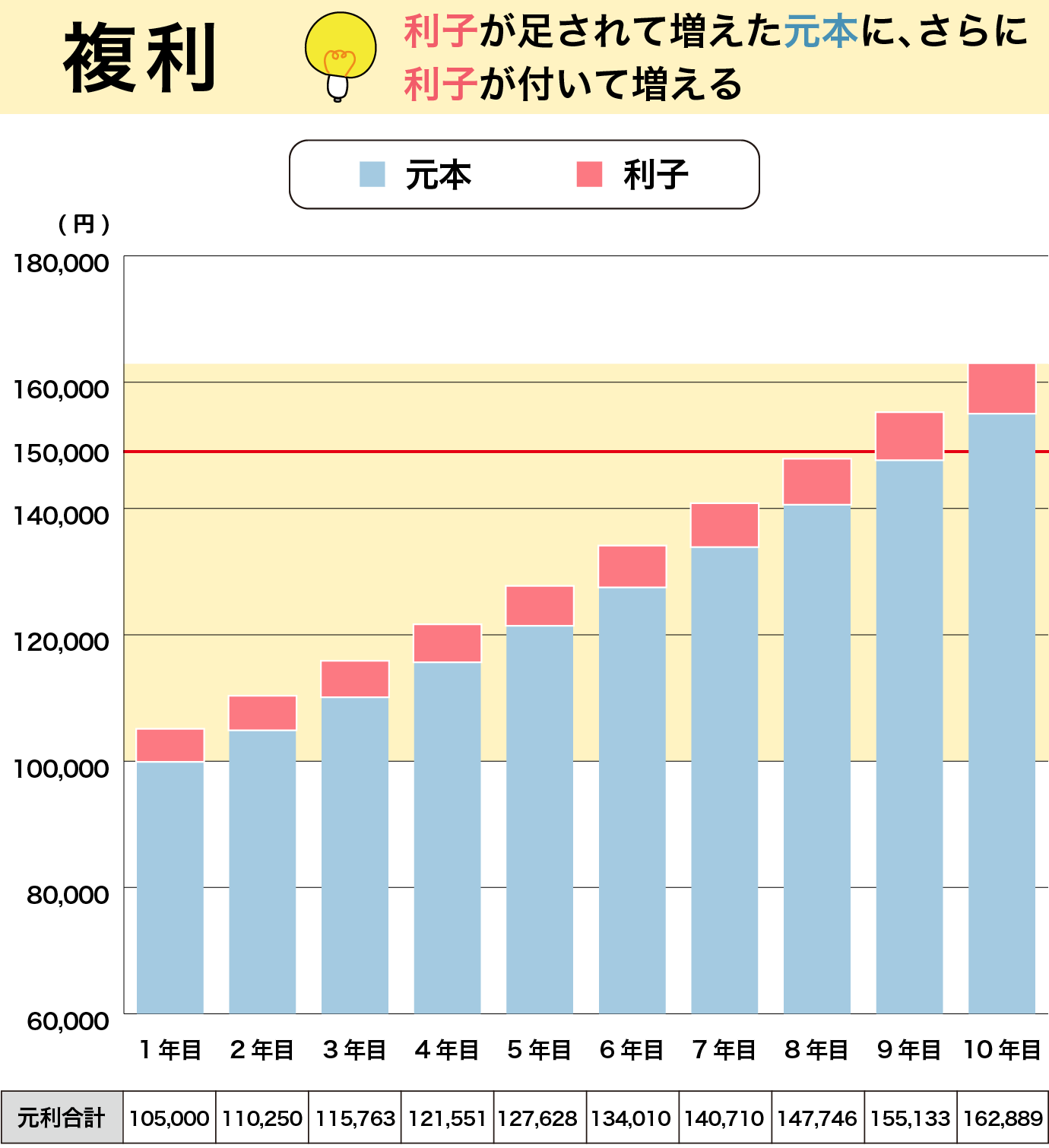

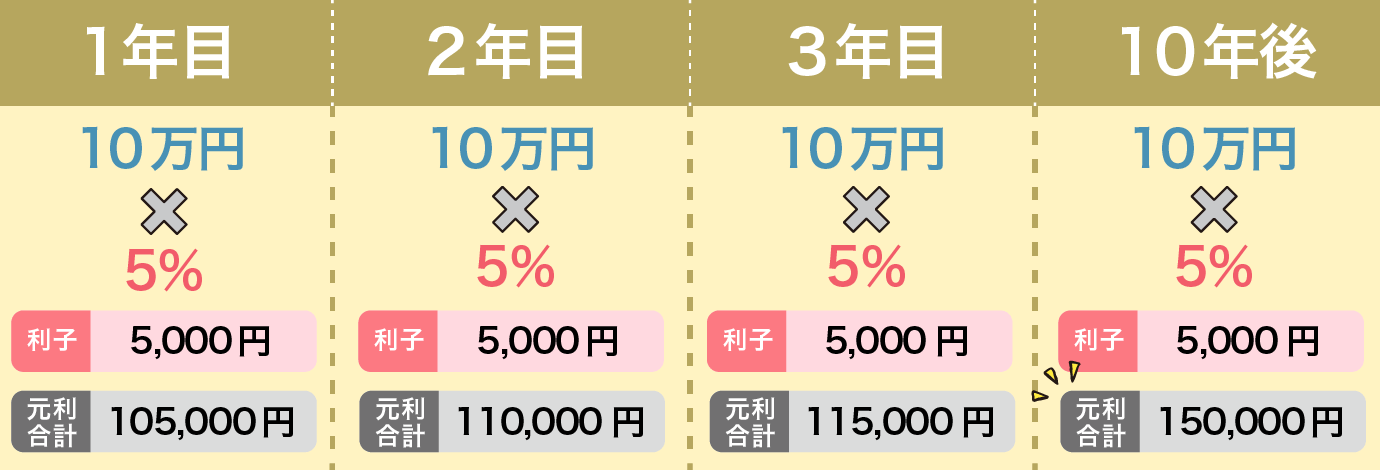

例として、元本10万円を年5%で複利運用した場合を見てみましょう。

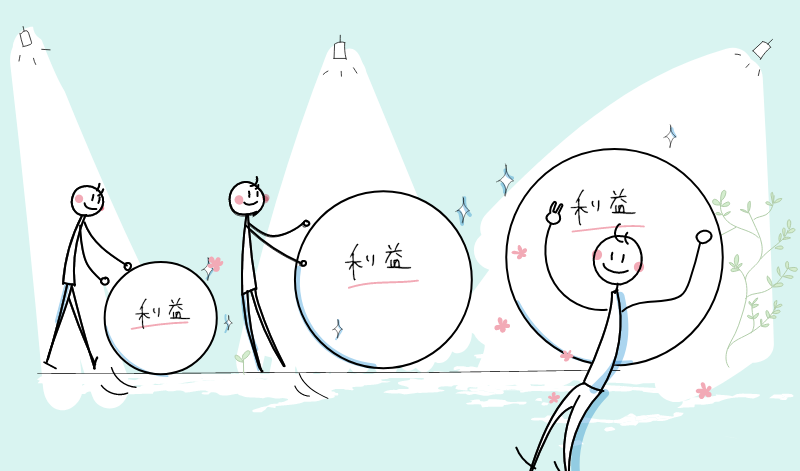

上のグラフのとおり、複利は利子を元手に含めて運用するため、1年間で新たに発生する利子の金額が年を追うごとに上昇していきます。しかも、利子が利子を生む状態になるため、時間が経過するほどお金が増える速度が上がっていきます。これが複利効果です。

複利効果は「雪だるま式」とも称されるほど、時間とともにどんどん大きくなっていく力が強いことが特徴です。複利効果を味方につければ、効率よく運用成果を上げやすくなります。

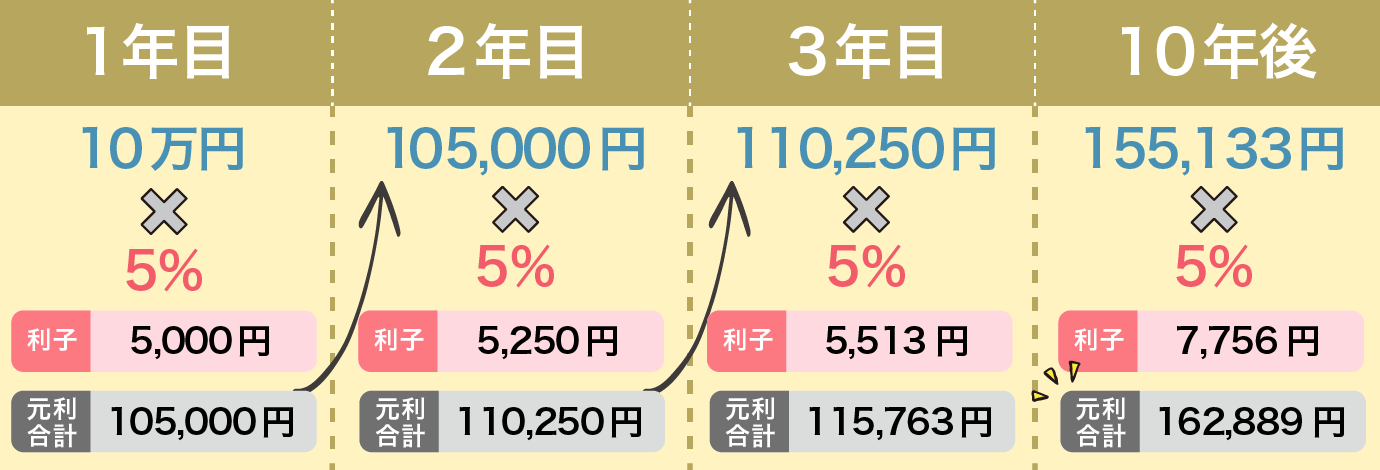

利子の付き方には、複利のほかに「単利」もあります。単利は、元本に対してのみ利子が付きます。先述と同じ条件(元本10万円を年5%)で単利運用した場合を見てみましょう。

単利は常に元本のみに対して利子がかかるため、複利と違い、何年経っても毎年の利子の金額が同じままです。比較してみると、単利は複利に比べてお金が増えにくいことが分かります。

利子を含めて計算する複利と、利子を含めずに計算する単利、両者の差は時間の経過とともにどんどん大きくなっていきます。今までの条件を例に、単利と複利の差をまとめると以下のとおりです。

| 年5%運用 | 10年後の資産 | 20年後の資産 |

|---|---|---|

| 単利 | 15万円 | 20万円 |

| 複利 | 16万2,889円 | 26万5,330円 |

元本や利回りが同じなら、複利の方が早く資産を増やせます。

では、新NISAで複利効果を得るにはどうすればよいのでしょうか。主な方法は次の2つです。

新NISAでは「つみたて投資枠」と「成長投資枠」の2つの枠が使えます。投資信託はどちらの枠でも運用できますが、株式は成長投資枠だけです。それぞれの方法について見ていきましょう。

新NISAで複利効果を得る方法として、最も手軽なのは「投資信託で運用する」ことです。

投資信託とは、投資家から集めたお金を運用のプロ(ファンドマネジャー)が複数の株式や債券などに分散して投資する商品のことです。運用で得た利益は「分配金」として投資家に還元されます。

この時、分配金を受け取らずに元本に組み入れるなどして再度、投資に回すことで複利効果を得られます。

もともと新NISAのつみたて投資枠の対象銘柄からは、頻繁に分配金が支払われる投資信託は除外されています。さらに、運用時に自動的に利益が再投資される仕組みになっていて複利効果が得られるタイプ(無分配型)の投資信託が多くラインナップされています。

新NISAの複利効果が気になるなら、投資信託での運用に注目してみても良いかもしれません。

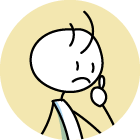

一方で、新NISAの複利効果についてこんな疑問を持つ人もいるでしょう。

つみたて投資枠と成長投資枠で同じ銘柄を買うと、複利効果は分散してしまうの?

具体的には、こんなケースです。

このようにそれぞれの枠で同じ銘柄に投資した場合でも、合計の投資金額に対して複利が働きます。つまり複利効果は分散しません。以下で確かめてみましょう。

| つみたて投資枠:月10万円(年間120万円) <年5%で運用> |

つみたて投資枠:月9万円(年間108万円) +成長投資枠:月1万円(年間12万円) <年5%で運用> |

|||

|---|---|---|---|---|

| つみたて投資枠 10万円 |

つみたて投資枠 9万円 |

成長投資枠 1万円 |

合計 | |

| 1年後 | 122万7,886円 | 110万5,097円 | 12万2,789円 | 122万7,886円 |

| 5年後 | 680万608円 | 612万547円 | 68万61円 | 680万608円 |

| 10年後 | 1,552万8,228円 | 1,397万5,405円 | 155万2,823円 | 1,552万8,228円 |

| 20年後 | 4,110万3,367円 | 3,699万3,030円 | 411万337円 | 4,110万3,367円 |

上記のシミュレーションのとおり、投資額も投資する銘柄も同じなら、同じ枠でも別の枠でも運用結果は変わりません(※小数点以下の数字の処理の関係で1円ほど差が出ることはあります)。

成長投資枠での投資が年に数回だったとしても、同じ銘柄への投資なら合計して複利が働きます。

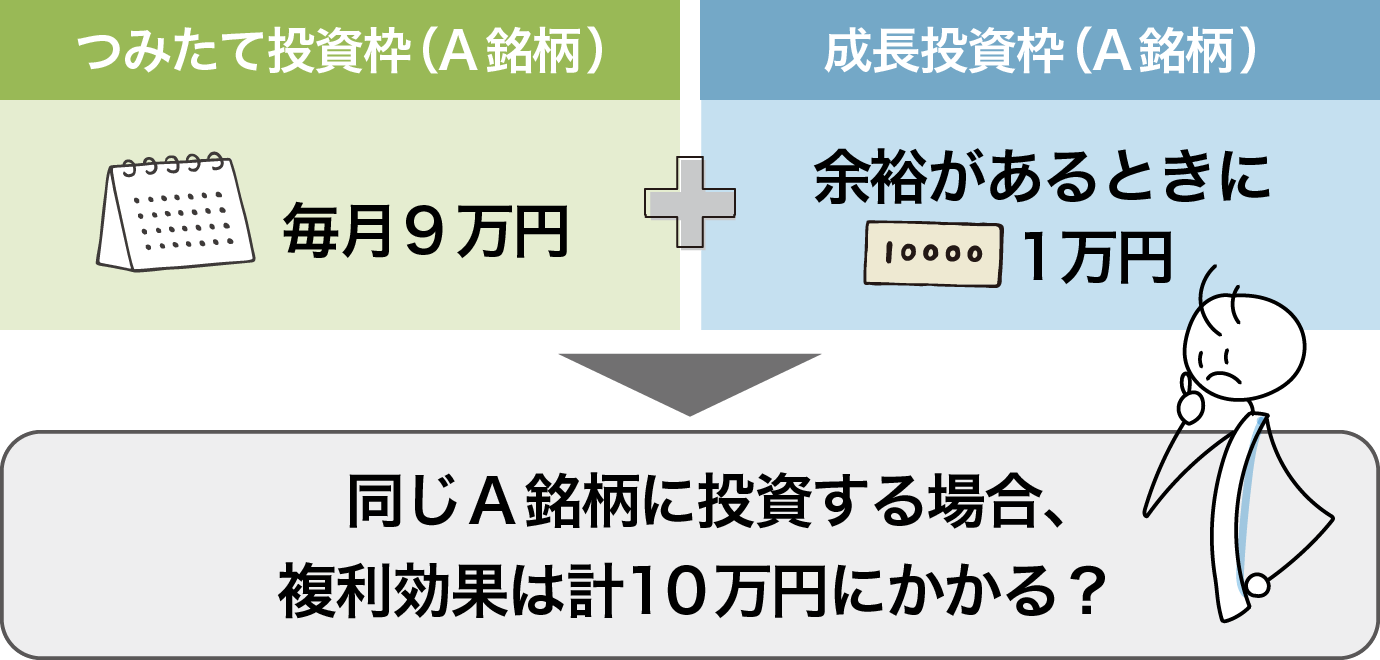

新NISAで複利効果を得る方法のもう1つは、「株式の配当金を再投資する」ことです。配当金とは、株式を発行している企業が得た利益を株主(株式の持ち主)に還元するために分配するお金です。

受け取った配当金で再度同じ銘柄の株を買えば、複利効果を得られます。

ただ、株式の場合は前述の投資信託とは違い、自動的に再投資される仕組みにはなっていません。再投資のための作業(買い増し)は自分ですることになります。

通常、1回の配当で得られる金額は多くありません。よほど多くの株数を購入しない限り、配当金だけを元手に買い増しをするのは難しいでしょう。そのため、「自己資金を追加しながら買い増しする」といった工夫が必要になります。

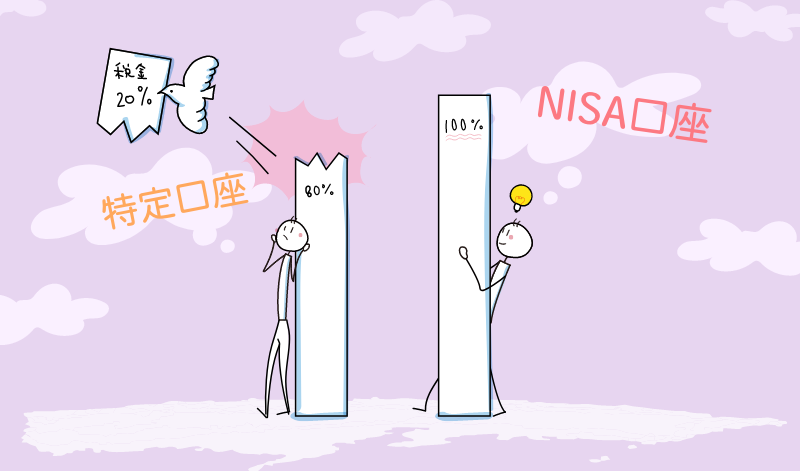

新NISA制度を利用すれば、配当金や分配金などの利益に税金がかかりません。

つまり、税金を差し引かれることなく、得た利益をそのまま再投資に回すことも可能です。再投資に回せる金額が増えれば、より複利効果も大きくなります。

新NISAを使わない場合にかかる税金は、「利益×20.315%」です。税率が高いため、その有無によって最終的に手元に残る金額に大きく影響します。以下の例で確かめてみましょう。

| 新NISA口座 | 課税口座 | |

|---|---|---|

| 元本 | 600万円 | 600万円 |

| 最終受取額 | 約699万円 | 約677万円 |

※手数料等は考慮せず

上記の例では、新NISAを使うかどうかで最終的に20万円ほどの差が出ています。このように、新NISAを活用すれば、投資で重視される複利効果をより大きくすることが可能です。

1つ注意しておきたいのが、複利効果は相場によっては実感しにくい場合もあるということです。

複利運用で資産が増えるシミュレーションは、あくまでもプラスで運用できる状況が続いていることが前提になっています。

しかし実際には、新NISAの投資対象である株式や投資信託は、価格が上がったり下がったりする商品です。銀行預金のように、元本保証かつ「年率●%」と利率が固定されているわけではありません。相場の状況次第では、マイナスになる局面もあります。

複利運用をしている中で価格が下落した場合、損失も大きくなりやすくなります。投資信託の例で見てみましょう。

投資信託の場合、分配金を受け取らずに再投資に回した場合は複利運用、都度受け取った場合は単利運用をしていることになります。例えば、投資信託(10万円)で1,000円の分配があった場合、以下のようになります。

| 複利 (分配金を再投資する) |

単利 (分配金を受け取る) |

|

|---|---|---|

| 下落前の価格 | 10万1,000円※1 | 10万円 |

| 10%下落後の価格 | 9万900円 | 9万円 |

| 分配金 | - | 1,000円※2 |

| 下落後の価格+分配金 | 9万900円 | 9万1,000円 |

上記の例では、複利の方が損失が大きくなっています。そのため下落局面では、本当に複利効果を得られているのか、疑問に感じることもあるかもしれません。

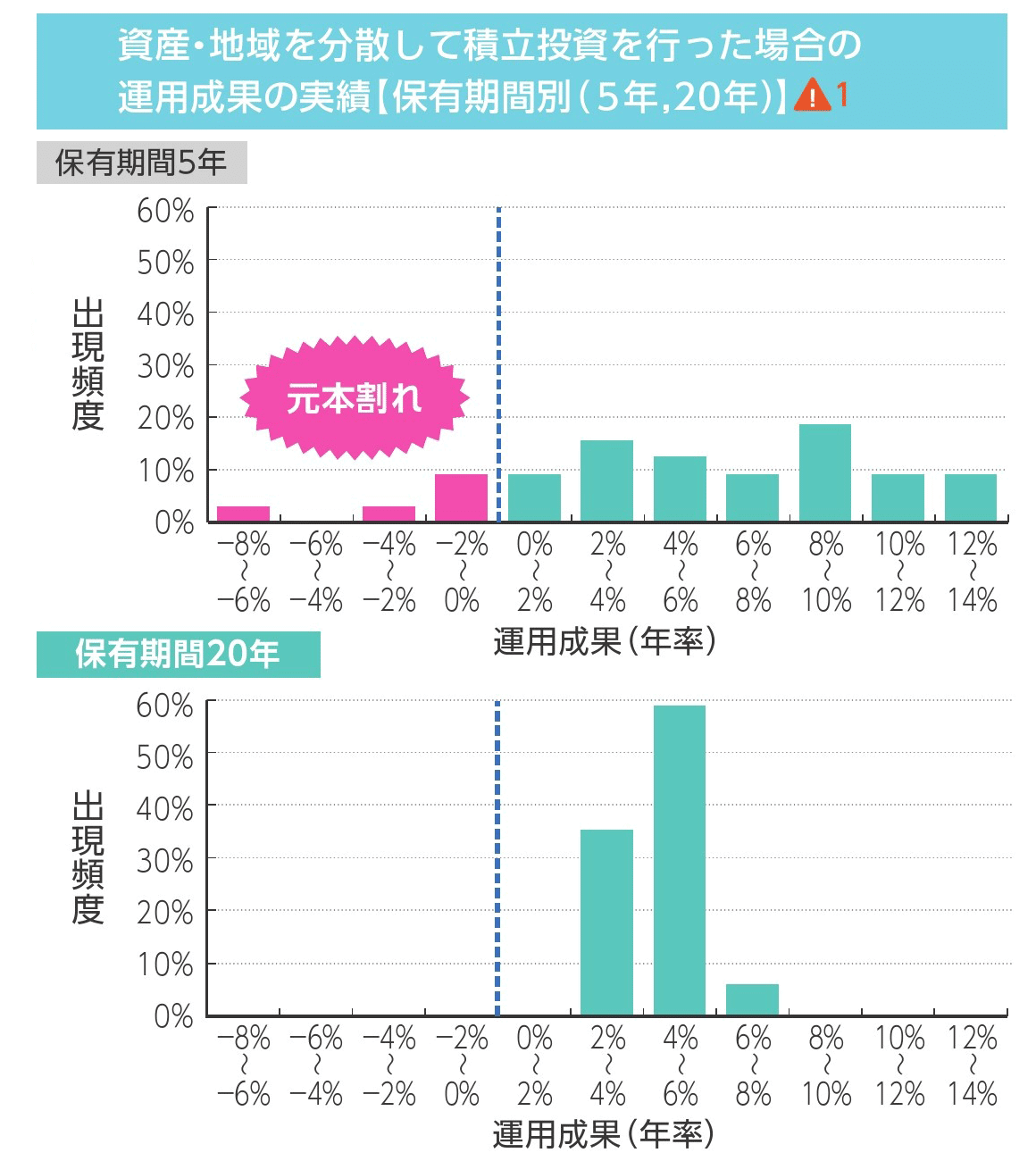

しかし、以下の金融庁の資料にもあるとおり、保有期間が長くなるほど損失を出しにくくなるとされています。

相場はずっと下落を続けるわけでもなければ、逆もまた然りです。目の前の値動きに一喜一憂することなく、焦らずじっくりと投資を続けることが大切です。

複利効果をできるだけ大きくするコツは、次の2点です。

複利効果は、時間をかければかけるほど大きくなっていきます。つまり、できる限り長期間にわたって投資を続けることがポイントです。

投資元本や利回りが同じでも、時間をかけて投資した方が、より多くの利益を得られることがあります。例えば、以下のケースで見てみましょう。

| 月間投資額 | 運用年数 | 最終受取額 |

|---|---|---|

| 5万円 | 30年間 | 2,913万6,844円 |

| 10万円 | 15年間 | 2,269万7,269円 |

上記の例では、時間をかける(時間を味方につける)ことでより大きな複利効果を得た結果、毎月5万円を30年かけて運用する方が650万円ほども資産が多くなっています。

たとえ投資に回せる金額が少なくとも、コツコツ長く取り組むことは重要です。

もう1つのポイントは、投資する銘柄を選ぶ際、運用にかかるコストを意識することです。

例えば投資信託で運用する場合、運用中ずっとかかり続ける「信託報酬」というコストがあります。ほかにも、金融機関によっては購入時にかかる「販売手数料」、銘柄によっては売却時にかかる「信託財産留保額」などの費用がかかることがあります。

特に注意したいのが信託報酬です。なぜなら、信託報酬はどの銘柄を選んだ場合でも発生し、毎日差し引かれるものだからです。信託報酬がなるべく安い銘柄を選べば、再投資に回せる元本が大きくなり、複利効果を大きくできます。

ただし、投資信託は信託報酬の安さだけではなく、投資対象(どこの何に投資するものなのか)や過去の運用成績などもチェックして選ぶことが大切です。いずれも目論見書(投資信託の説明書)に記載されていますので、投資前に必ずよく確認しましょう。

過去の運用実績は下記の記事で確認できます。

複利効果とは、複利の力でお金がどんどん増えていくこと。新NISAで投資すると、分配金や配当金に税金がかからないため、再投資に回せる額が増え、より大きな複利効果が期待できます。複利効果を最大限に活用したいなら、運用中にかかる手数料をなるべく低く抑え、長期投資を心がけましょう。

~さっそく始めたい人に~

\ドコモユーザーにメリット/

\楽天会員にメリット/

\三井住友カード会員にメリット/

\auユーザーにメリット/

\JCBカード会員にメリット/

このページをシェアする

参考サイト・たあんと

参考サイト・たあんと