※このページはプロモーションを含みます

このページをシェアする

ドルコスト平均法は「初心者に向いている」として知られる投資手法です。しかし、「どんな仕組みなのか」「デメリットはないのか」など気になっている人も多いのではないでしょうか。

ドルコスト平均法の基本的な仕組みやメリット、デメリット、具体的な実践方法などをわかりやすく解説します。

ドルコスト平均法とは、値段が上がったり下がったりする金融商品を「毎月」などの定期的に、「1万円」などの一定金額ずつ買う投資方法です。積立投資の手法の一つとして知られています。

毎回同じ“金額”を投資するため、自動的に「値段が高い時は少なく、安い時は多く買う」ことになります。これにより、平均すると安い金額で買える効果が期待できます。

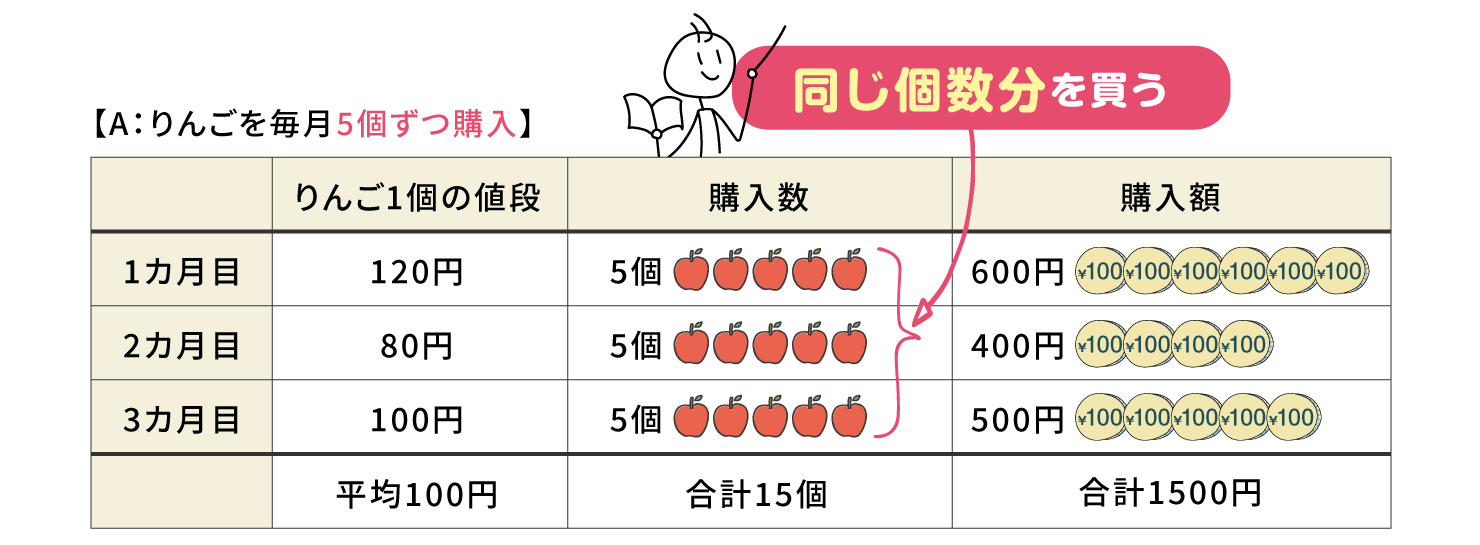

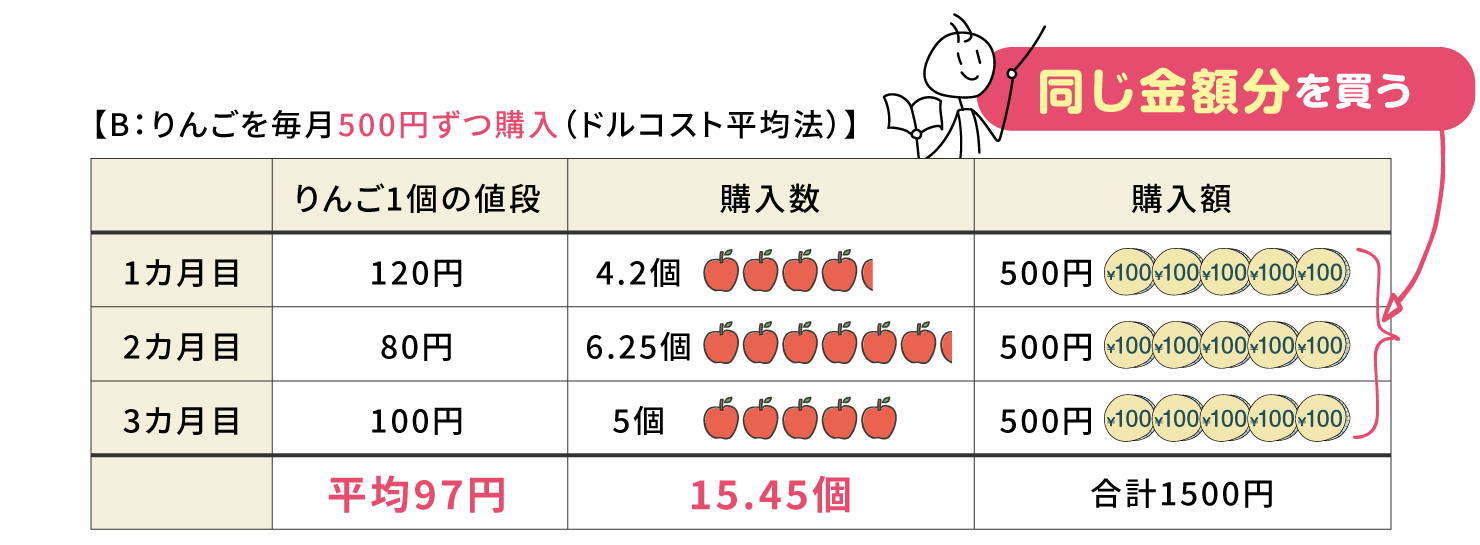

毎月同じ“数”を購入するケースとはどう違うのか、具体例に比べてみましょう。

AとBの合計購入額は同じですが、Bの方が購入数が多く、1個あたりの値段も抑えられています。このように、毎月同じ数を購入するより、同じ金額で購入する(ドルコスト平均法)方が平均の購入単価を低くできる期待があります。

上記はりんごを例にしましたが、投資の世界では、りんごと同じように値段が変動する株式や投資信託などの商品を取引します。

ドルコスト平均法のメリットは「1個あたりの値段(平均購入単価)を抑えられる効果が期待できる」だけではありません。その他のメリットについて見ていきましょう。

ドルコスト平均法は、まとめて投資する場合(一括投資)に比べて精神的な負担がかかりにくいでしょう。

一括投資の場合は売買するタイミングが重要なので、常に相場をチェックし続けることになります。一時的に大きな損失を抱えることもあり、ストレスが大きくなるかもしれません。

ドルコスト平均法なら、基本的に毎日細かく相場をチェックする必要はありません。購入するタイミングに悩む必要がなく、「あの時に買っておけばよかった」「もう少し待てばよかった」と後悔することもないので、精神的な負担が少なくて済みます。

ドルコスト平均法では、途中で急に価格が下がったとしても、投資をやめるときの価格が平均購入単価を上回っていれば利益を得られます。そのため、例え一時的に相場が下落しても、「今は安くたくさん購入できる時期だ」と考えれば、気長に投資を続けやすいでしょう。

ドルコスト平均法は、最初に投資期間や購入金額を決めて、一定間隔で購入するだけです。そのため、経済や相場に関する高度な知識がなくても始めやすいというメリットがあります。

積立投資の設定をしておけば、あとは毎月自動的に一定額ずつ投資できるので、手間もかからず、都度考える必要もありません。

ドルコスト平均法はリスクを抑えながら少しずつコツコツ取り組めるので、初心者にも適した投資手法といわれています。例えば、投資信託なら毎月100円程度から積み立てられる証券会社もあります。無理のない金額を自分に合ったペースで投資できるでしょう。

ドルコスト平均法はよく「初心者にもおすすめ」とされていますが、メリットばかりではありません。以下のようなデメリットがあることも知っておきましょう。

ドルコスト平均法は、長期間投資を続けることで徐々に利益が大きくなり、最終的にまとまった資産形成を目指すタイプの投資手法です。

一括投資のように、安くなったタイミングで一気に資金を投資したり、大きく値上がりしたタイミングで売却したりするといった柔軟な対応をするのは難しいでしょう。

ドルコスト平均法では購入価格のぶれ(リスク)を抑えることを目指す分、大きなリターンも狙いにくくなると考えましょう。投資のリスクとリターンは比例するのが原則です。

上記のような特性があるため、ドルコスト平均法は短期間で大きな利益を出したい人には向いていないといえます。

投資商品を購入する際は、購入手数料(販売手数料)がかかる場合があります。購入するたびに手数料がかかる場合、一括投資に比べて購入回数が多いドルコスト平均法は手数料負担が大きくなる可能性が高まります。さらに、投資期間が長くなるほど、手数料の総額は大きくなっていきます。

ただし、金融機関によって手数料率は異なるうえ、同じ商品でも手数料がかかる金融機関とかからない金融機関があります。

投資信託の購入手数料を無料にしている金融機関は、ネット証券(インターネット専業の証券会社)に多い傾向があります。また、NISAのつみたて投資枠を使って投資する場合は、基本的に購入手数料無料の投資信託が投資対象となっているため、気にする必要はないでしょう。

なお、NISAを利用していても、購入手数料が無料でも、信託報酬(投資信託の運用や管理のための費用)などのコストはかかります。

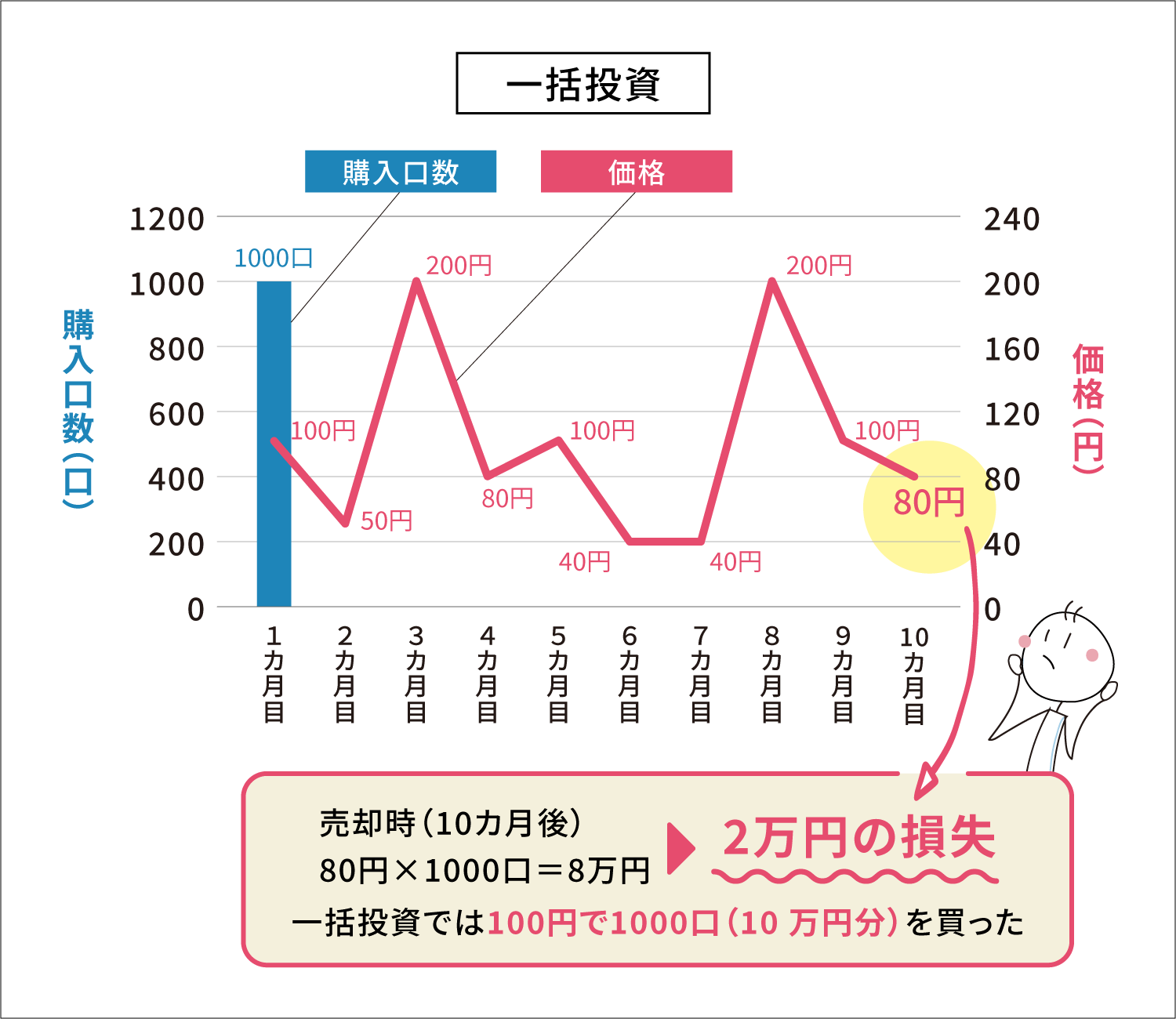

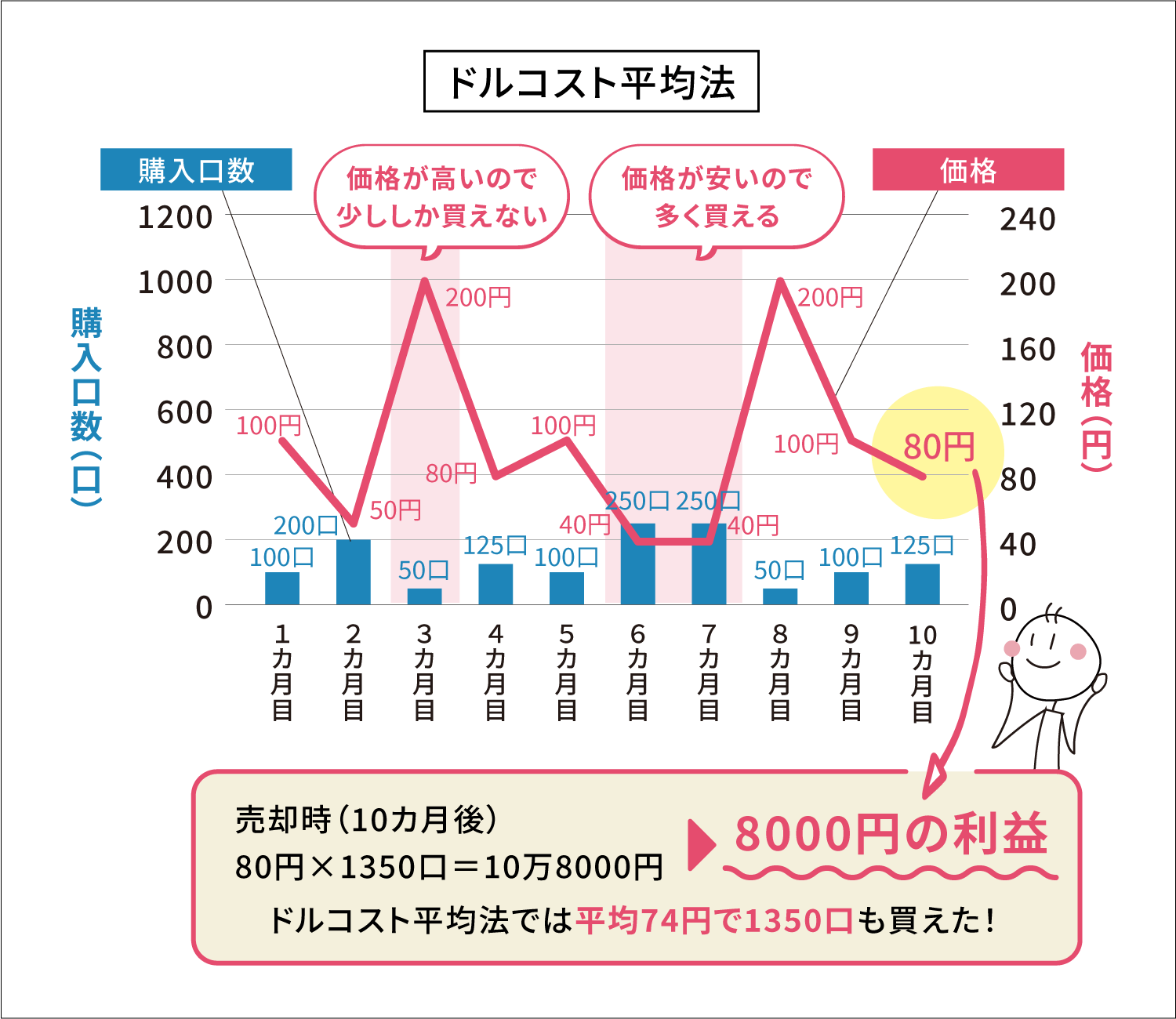

10万円を一括投資した場合と、毎月1万円ずつを10回に分けて投資した場合(ドルコスト平均法)、最終的な損益にどのくらいの違いが出るのかシミュレーションしてみましょう。

| 価格 | 購入口数 | 投資額 | |

|---|---|---|---|

| 1カ月目 | 100円 | 1000口 | 10万円 |

| 価格 | 購入口数 | 投資額 | |

|---|---|---|---|

| 1カ月目 | 100円 | 100口 | 1万円 |

| 2カ月目 | 50円 | 200口 | 1万円 |

| 3カ月目 | 200円 | 50口 | 1万円 |

| 4カ月目 | 80円 | 125口 | 1万円 |

| 5カ月目 | 100円 | 100口 | 1万円 |

| 6カ月目 | 40円 | 250口 | 1万円 |

| 7カ月目 | 40円 | 250口 | 1万円 |

| 8カ月目 | 200円 | 50口 | 1万円 |

| 9カ月目 | 100円 | 100口 | 1万円 |

| 10カ月目 | 80円 | 125口 | 1万円 |

| 平均74円 | 合計1350口 | 合計10万円 |

10カ月後(価格:80円)に投資を終え、売却するとします。一括投資では、10万円(100円×1000口)で買ったものが、売却時点では8万円(80円×1000口)になってしまい、2万円の損失です。一方で、ドルコスト平均法では10万8000円(80円×1350口)となり、8000円の利益が出ます。

上記のシミュレーションでは、ドルコスト平均法の方が一括投資より多くの口数を購入でき、平均購入単価を抑えられています。そのため、ドルコスト平均法の方が利益を出すためのハードルが低くなっているといえます。

両者の違いは、以下の記事でも解説しています。

とはいえ、ドルコスト平均法は相場の動き次第では損する可能性もあるため、決して万能な手法ではありません。ドルコスト平均法に向いていない相場としては、例えば以下のような例が挙げられます。

● 右肩上がりの相場

ずっと上昇が続く右肩上がりの相場では、一括投資の方が有利になります。

| 価格 | 購入口数 | 投資額 | |

|---|---|---|---|

| 1カ月目 | 100円 | 1500口 | 15万円 |

| 価格 | 購入口数 | 投資額 | |

|---|---|---|---|

| 1カ月目 | 100円 | 500口 | 5万円 |

| 2カ月目 | 150円 | 333口 | 5万円 |

| 3カ月目 | 200円 | 250口 | 5万円 |

| 平均138円 | 合計1083口 | 合計15万円 |

上記の例では、一括投資の平均取得単価は100円ですが、ドルコスト平均は138円と、高値で取得しています。また、一括投資は1500口購入できていますが、ドルコスト平均法は1083口だけです。

仮に3カ月後に売却する場合、一括投資は30万円(200円×1500口)ですが、ドルコスト平均法は21万6600円(200円×1083口)となります。

右肩上がりが続くようなら、一括投資への切り替えを検討するのも1つの方法でしょう。

● 売却直前に価格が急落した場合

長年にわたって投資を続け、ずっと順調に推移してきていても、売却直前に暴落してしまうと損失が出る可能性があります。

ドルコスト平均法はリスクを抑えやすいのがメリットですが、リスクを抑えるほどリターンも抑えられる傾向にあります。売却直前に暴落すると、挽回する時間がないまま、今まで積み上げてきた含み益がなくなってマイナスになるほどのダメージを負うことがあるので注意が必要です。

このような局面では、売却時期を当初の予定より遅らせるなど、柔軟な対処が必要になるでしょう。

ドルコスト平均法が向いている人と向かない人、それぞれの特徴を紹介します。

【ドルコスト平均法が向いている人の特徴】

ドルコスト平均法は長期投資と相性が良いので、じっくりコツコツと資産形成していきたい人にぴったりです。また、ある程度ほったらかしでよく、少額からスタートできるので投資初心者でも実践しやすいでしょう。

【ドルコスト平均法が向いていない人の特徴】

ドルコスト平均法は価格変動のリスクを抑えた投資手法なので、「ハイリスクでもいいからハイリターンを狙いたい」という人には向いていません。また、投資に関する経験や知識が豊富で、自分で売買のタイミングを見極めながら利益を得たい人にも向いていないでしょう。

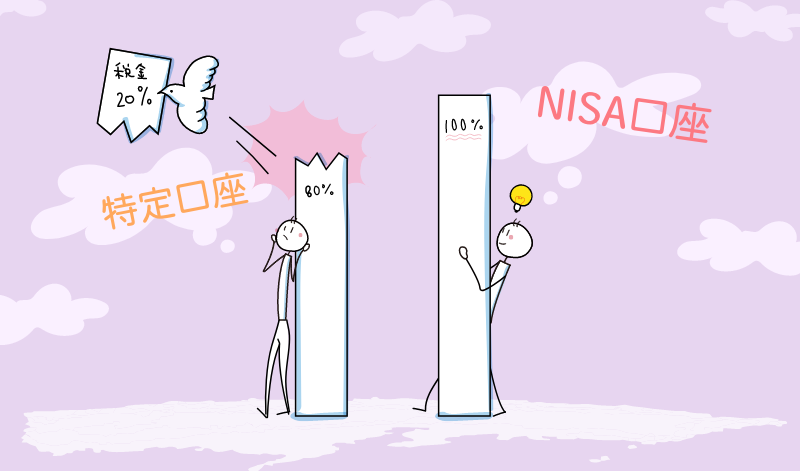

ドルコスト平均法を実践するなら、新NISA制度を利用することも検討してみましょう。

2024年1月から始まったこの制度を利用して投資すると、投資で得た利益が非課税になります。新NISAを利用して積立投資をすれば、ドルコスト平均法を手軽に実践できるでしょう。

新NISAで積立投資をするには、金融機関でNISA口座を開設し、投資信託を選びます。その後、毎月の購入額や購入日を設定すれば、あとは自動的に定期購入が継続されます。

新NISAでは「つみたて投資枠」と「成長投資枠」の2種類が利用できます。「つみたて投資枠」は積立投資(ドルコスト平均法)だけですが、成長投資枠では積立投資も一括投資も選べます。両方の枠で積立投資をすることも可能です。

「成長投資枠でもドルコスト平均法の方がいい?」と疑問を持つ人もいるでしょう。相場によってはドルコスト平均法でも損を出す可能性があるため、一概に「成長投資枠でも積立投資が正解」とはいえません。成長投資枠は一括投資、つみたて投資枠は積立投資と、運用方法に違いを持たせるのも1つの方法です。

ドルコスト平均法は、毎回一定額ずつ定期的に購入していくことで、平均購入単価を抑えることを狙う投資手法です。少額から投資が可能なので初心者でも実践しやすく、価格変動のリスクを抑えられるメリットもあります。

ただし、相場によっては損をする場合もありますし、ドルコスト平均法が向かない人もいます。特徴を理解して上手に利用しましょう。

~さっそく始めたい人に~

\ドコモユーザーにメリット/

\楽天会員にメリット/

\三井住友カード会員にメリット/

\auユーザーにメリット/

\JCBカード会員にメリット/

このページをシェアする

参考サイト・たあんと

参考サイト・たあんと