※このページはプロモーションを含みます

このページをシェアする

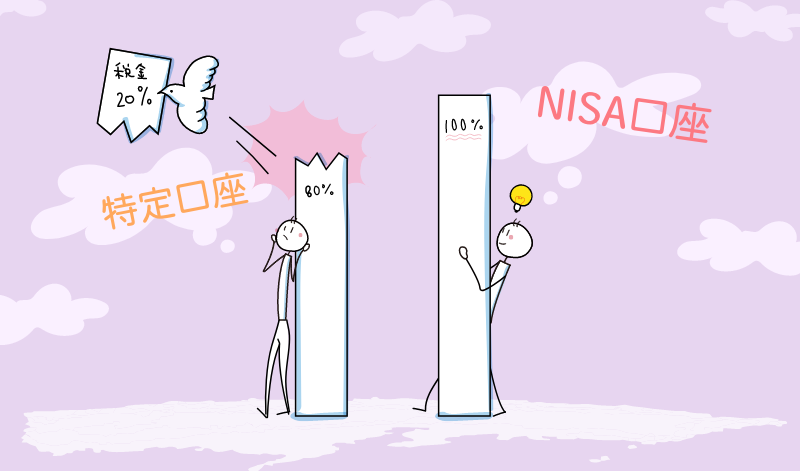

投資で得た利益の税金がゼロになる新NISA。2024年の制度リニューアルを機に「始めたい」と考える方も多いのではないでしょうか。一方で、「新NISAは若者向け?」「50代の今からでは遅い?」などと躊躇(ちゅうちょ)している方も多いようです。

そんな疑問に答えるとともに、新NISAの使い方や銘柄の選び方、50代以上の方向けの運用例などを解説します。

日本人の平均寿命は男性81.05歳、女性87.09歳(※)。平均寿命は伸長傾向にあり、例えば2000年と比較して男女とも3歳ほど伸びています。

※出所:厚生労働省「令和4年簡易生命表」、2022年時点

伴って年金の支給開始は60歳から65歳へと段階的に引き上げられています。平均寿命の伸びが続くと、老後資金の必要額も増加していく可能性があります。

コロナ禍後の世界的なインフレもあり、預貯金や年金は実質的に目減り傾向にあります。預貯金や年金のみで安心して老後が送れるかは人それぞれです。

一方、NISAでは株式や投資信託などの金融商品に投資することができます。これらはインフレに強い資産とされています。物価上昇に伴って業績の向上が狙える企業の株式や投資信託などに投資すれば、資産価値の向上が期待できます。

なおかつ新NISAを利用すれば、投資から得られた利益にかかる税金がゼロになります。50代から新NISAを始めても、平均寿命を考えるとまだ20年以上も資産運用が可能です。遅いのかと迷っている間にも時間は過ぎていきます。

一般的に50代は子育て関連費用がピークを過ぎる一方で、年収はこれまでと同様、もしくは増える傾向にあります。そのため50代はお金を貯めるタイミングとして有望な時期でもあるでしょう。

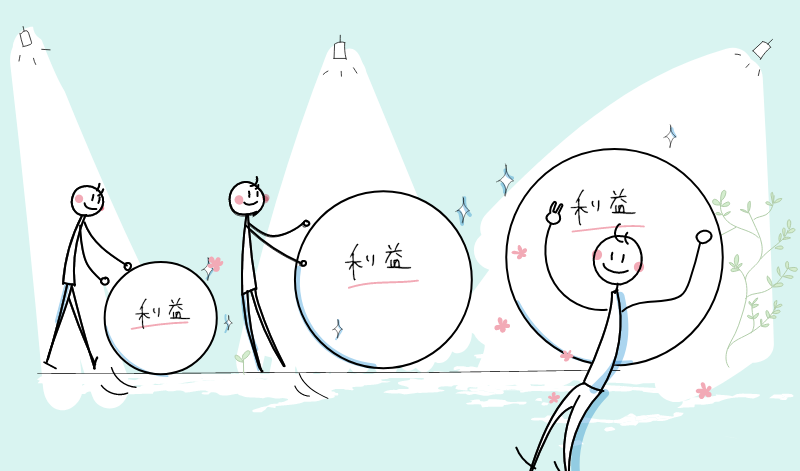

投資は自分のペースで継続することが大事です。時間を味方に付け、長期間続けることで複利効果なども相まって資産効果を高めやすいといわれています。資金的な余裕が生まれやすい50代から新NISAで運用することで老後資金問題を解決できる可能性は十分あります。

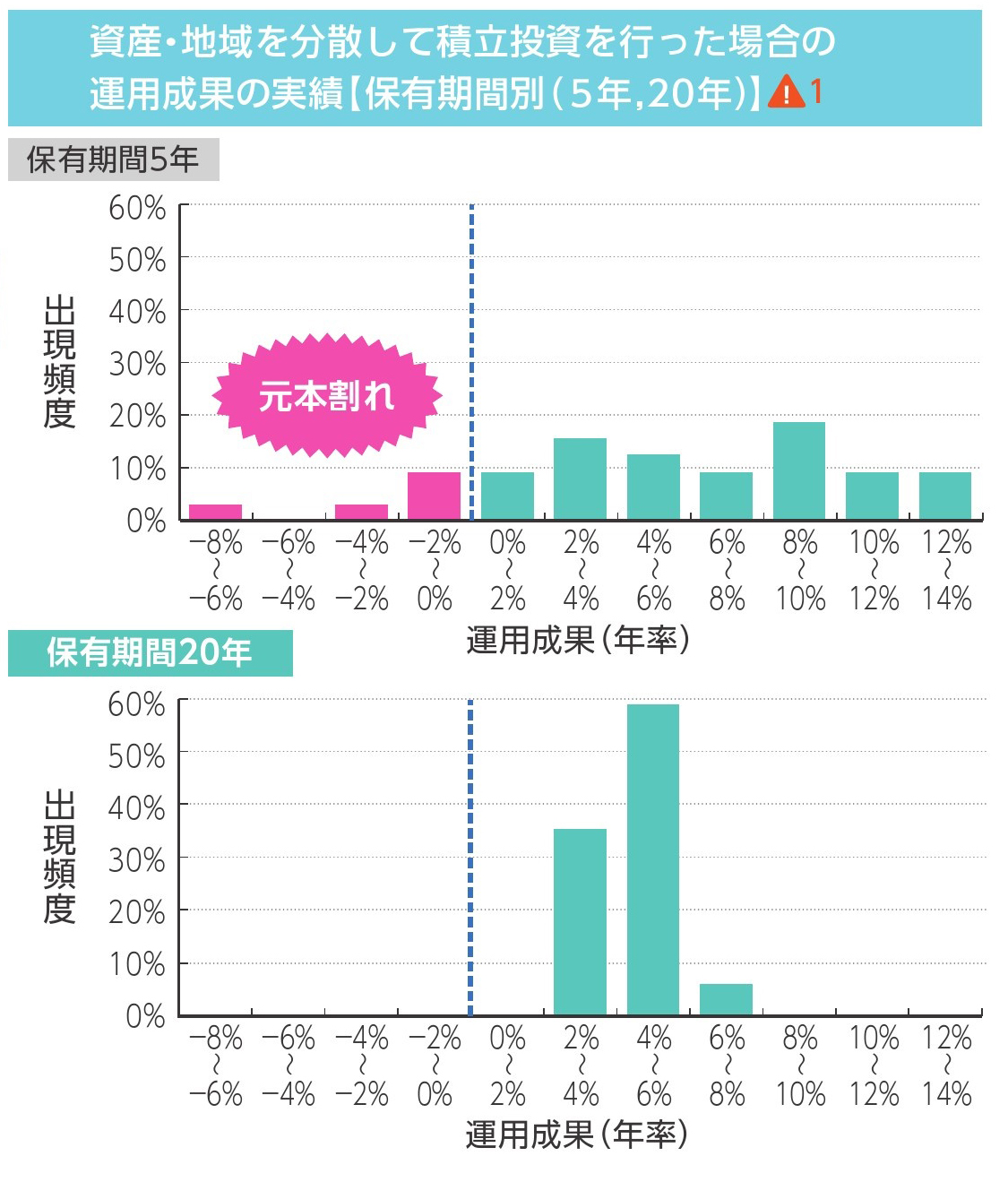

先述の厚生労働省のデータでは、50歳時点での平均余命は男女とも30年以上あります。資産運用を始めたとして、投資した元手を下回ってしまう、いわゆる「元本割れ」が起きないかと不安に思う方もいるかもしれません。

一方で金融庁のデータからは、積立投資を長期間続けることで元本割れの可能性が低くなる傾向にあることが読み取れます。

※出所:金融庁「つみたてNISA早わかりガイドブック 」

上記では、国内外の株式と債券に均等分散して20年間、毎月同額の積立投資を行った結果、1989年以降は元本割れのケースはなかったということです。過去のデータにはなりますが、仮に50代でスタートしたとして、平均余命を鑑みても元本割れを避ける20年以上の長期投資の余裕は十分にあるといえるでしょう。

資産運用は年代に応じても適したスタイルがあります。新NISAを活用した50代からの資産運用のポイントを押さえておきましょう。

投資は余剰資金で行うものです。生活や将来のライフイベントなどを考慮して、投資に回せる資金について考えてみましょう。お金を3種類に分けて考えることが有効です。

| お金の分け方 | 使い道 |

|---|---|

| 直近で使うお金 | 生活資金、住宅・自動車ローンの支払い、納税資金など |

| 計画的に使うお金 | 子どもの学費、旅行資金など |

| 当面使う予定のないお金 | 投資資金 |

上記のうち、「直近で使うお金」と「計画的に使うお金」は投資に回すべきではありません。投資にあてるのは「当面使う予定のないお金」です。

資産運用では、投資した商品の価格が下落することで損失が出る局面もあります。しかし、当面使う予定のないお金であれば生活への影響や精神的なダメージを軽減できますし、相場の回復を待つこともできるでしょう。

前述のとおり、投資では下落局面もありますが、焦って狼狽(ろうばい)売りなどをせず淡々と続ける姿勢も重要です。

特に毎月など定期的なタイミングで決まった額で購入する積立投資なら、価格が下がった時にはその分多く買えるというメリットがあります。結果、長期投資につながり資産価格が上昇する恩恵にも期待できます。

新NISAには、必要な時にいつでも資産を売却して現金化できるメリットがあります。売却すると、その商品を買った時の金額分の非課税投資枠が空いて、翌年から再び利用できるようになります。このように繰り返し投資できるため、新NISAは長期的な利用に適した制度です。

将来、老後資金が必要となった時には運用を一度に止めず、続けながら少しずつ資産を取り崩していくことも可能です。運用を続けながら一部を取り崩すことで、トータルの資産が減るスピードを遅らせる期待が持てます。

相場の変動を正しく予測することは運用のプロでも至難の業です。まとまった資金がある場合、一括で投資せずにタイミングを分散して投資することで、高値づかみを避けることも可能です。

特に毎月などの定期に決まった額で同じ金融商品を購入する積立投資は、時間を分散した投資法ともいえます。価格が安い時には多く買え、高い時には少ししか買えないため、結果的に買う際の平均コストを抑えることが期待できます。

NISA口座は1人1口座しか開設できません。夫婦それぞれでNISA口座を開設すれば、一世帯で非課税投資枠が2倍使えるという考え方もできます。お互いの口座で投資対象を変えれば分散投資の効果が得られ、リスク抑制の可能性も高められるでしょう。

資産運用はご自身の年代や投資スタイルに合った資産の組み合わせ(ポートフォリオ)を決めて行うことがポイントです。50代からの資産運用のポートフォリオについて大事な考え方を紹介します。

投資で「どの程度の価格変動(リスク)を受け入れることができるか」は人によって違います。この価格変動の受け入れ度合いは「リスク許容度」と呼ばれます。

リスク許容度の高い人や長期投資を志向する人には、株式100%型の投資信託での運用が一案です。例としては、「全世界株式」や「米国株式(S&P500)」などのパフォーマンスに連動を目指す商品があります。

NISAでも、高いパフォーマンスに期待する向きとしてS&P500をベンチマーク(目標)とする投資信託が話題になることがあります。「S&P500は若い人向け?」と思う方もいるようですが、先述どおり長期運用の有用性に期待するなら、投資先の候補として選択肢に入れることに年代の別はないでしょう。

ただしリスクとリターンは表裏一体です。リターンへの期待とご自身のリスク許容度のバランスを考えて検討することが大切です。

リスク許容度が低い方は、複合資産型(バランスファンド)の投資信託への投資を視野に入れるのも一手です。バランスファンドには株式に加え、値動きの幅が小さい債券なども組み入れられており、過度な価格変動を抑えた商品設計となっています。

注意点としては、個別の商品ごとに株式と債券の組入比率が異なることです。中には、REIT(不動産投資信託)という値動きの幅が大きい資産を組み入れたバランスファンドもあります。

なるべくリスクを抑えたいと考える場合は、債券の組入比率が高いファンドを選ぶなどの工夫が必要です。どんな資産が組み入れられているかは、いずれも投資信託の目論見書(説明書)に記載されているので確認してみましょう。

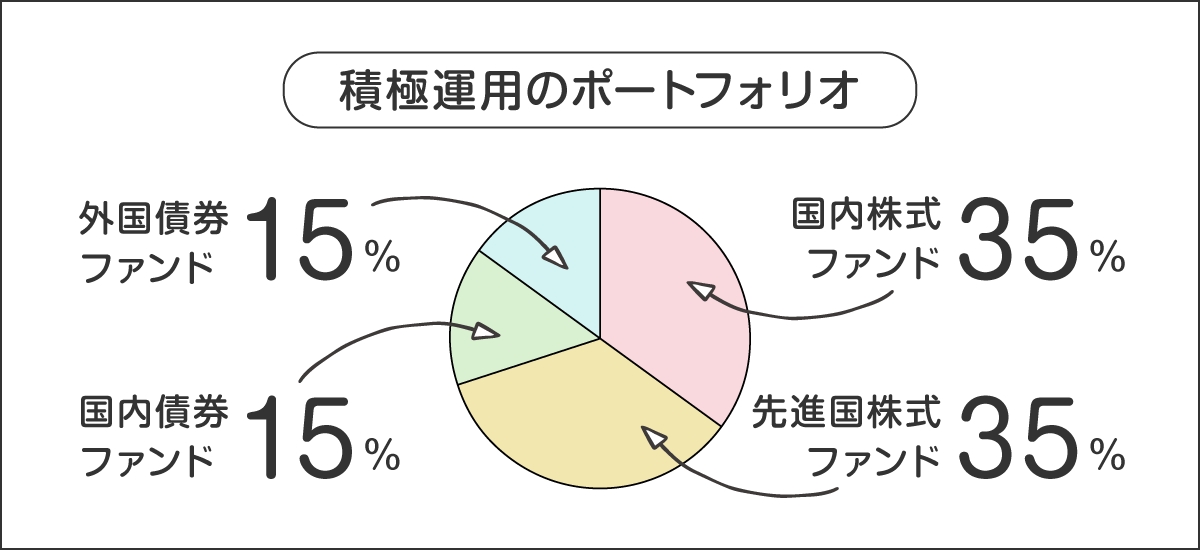

積極運用スタイルのポートフォリオとしては下記のような組み合わせが一例として挙げられます。

株式を7割としてリスクを取る一方で、債券を3割として過度な資産価格の変動を防ぐことを期待した組み合わせです。株式と債券いずれも国内と海外を半々とすることで、為替リスクを抑えつつ、投資パフォーマンスも追求するポートフォリオです。

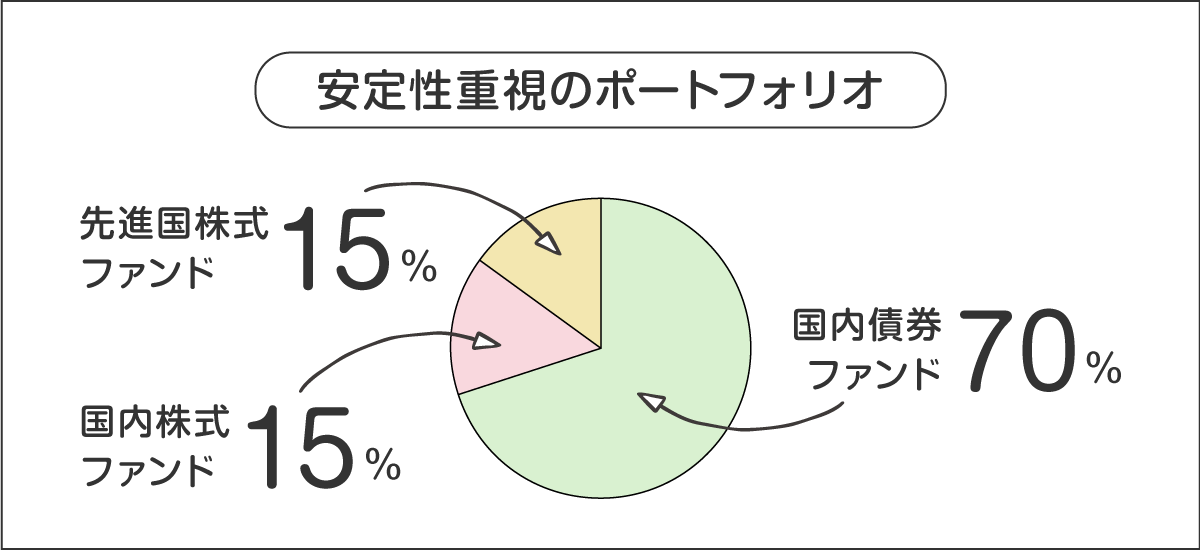

安定性重視のポートフォリオとしては、下記のような組み合わせが一例として挙げられます。

債券7割、株式3割の比率で、ローリスクローリターンの債券中心の資産を守るスタイルを志向するポートフォリオです。

債券ファンドは新NISAのつみたて投資枠にはラインナップされていないため、新NISAで投資する際は成長投資枠での投資になります。

なお、必ず複数のファンドを組み合わせないといけないわけでもありません。上記のような配分を参考にバランスファンドを1本持つ、あるいは成長を期待して全世界に分散投資する株式ファンドから始めてみるなど自由です。以下のランキングも参考になるでしょう。

新NISAにはつみたて投資枠と成長投資枠があり、それぞれ非課税投資枠や投資できる商品が異なります。

つみたて投資枠の商品は金融庁が認可した長期投資に適した投資信託に限られます。成長投資枠では株式のほか、投資信託にも投資できます。それぞれの投資枠の使い分けや枠の残額などには注意が必要です。

投資方法の例としては、つみたて投資枠でコツコツと投資信託を積み立てつつ、成長投資枠ではアクティブファンドの投資信託などに投資してプラスアルファのリターンを狙う、あるいは株式やREITなどに投資して配当金や分配金を狙うなどの方法もあります。

NISA口座は1人1口座しか開設できませんので、どの金融機関で始めるかは十分検討する必要があります。50代からの新NISA口座開設のポイントを解説します。

投資対象を自分で選ぶことができ、手数料を重視するならネット証券での新NISA口座の開設を検討することが一案です。

ネット証券の多くは、NISA口座での売買手数料を無料としています。またクレジットカードでの積立投資が可能でポイントが貯まるネット証券などもあります。

新NISA口座で資産運用を行いたくても、何に投資したらよいかわからないという方や、ネットに不慣れな方は対面証券を視野に入れてもよいでしょう。担当者から銘柄の選び方のアドバイスや投資に関する情報提供などが受けられます。

手数料はネット証券よりも高くなりますが、担当者と相談しながら資産運用を行える安心感があります。一人での運用にストレスや迷いを感じそうなら、選択肢の一つとなるでしょう。

インフレや少子高齢化などさまざまな要因により、老後資金の確保を始めとした「自分の身は自分で守る」必要性が今後一層、増していく傾向にあるといえそうです。

利益に税金がかからない新NISAを活用した資産形成は50代からでも十分検討する価値があるでしょう。

~さっそく始めたい人に~

\ドコモユーザーにメリット/

\楽天会員にメリット/

\三井住友カード会員にメリット/

\auユーザーにメリット/

\JCBカード会員にメリット/

このページをシェアする

参考サイト・たあんと

参考サイト・たあんと