注目ファンドの”中の人”に聞いてみた! インタビュー

「大和住銀DC国内株式ファンド」

三井住友DSアセットマネジメント

※このページはプロモーションを含みます

このページをシェアする

当サイト「新NISAナビ」の人気記事「最も利回りがいいファンドは?新NISA利回りランキング」で好順位にランクインする国内株アクティブファンドが三井住友DSアセットマネジメントが提供する「大和住銀DC国内株式ファンド」。20年近い運用実績のある老舗ファンドであり、NISAのつみたて投資枠対象商品にもなっています。インデックスファンドが大多数を占めるランキング内で孤軍奮闘するアクティブファンドの強さの理由を同ファンドの運用チームを率いる同社運用部バリュー+αグループヘッドの下西ノ園慎一さんにインタビューしました。

編集部(以下略)――「大和住銀DC国内株式ファンド」は、どのような投資信託ですか?

大和住銀DC国内株式ファンドは、主に日本国内の企業の株式に投資します。私たちファンドマネージャーが目利き力と独自の戦略を生かして投資先を絞り込む「アクティブ型」の運用を行っています。

指数に連動することを目指す「インデックス型」ではなく、知識と経験で磨き上げられた英知を結集することで優れたパフォーマンスの実現を目指しています。2006年に運用をスタートしてから20年近くのトラックレコード(運用実績)があり、日本の公募型投資信託の中では老舗といえるでしょう。

ファンドの運用においては2つの考え方を大切にしています。まず、投資に資する「割安」な企業を探すこと。そして、投資先の価値を向上させるため、経営者らと「対話」することです。

――過去の運用実績を振り返ると、同じ時期に国内株式のインデックス投資をしていた場合と比べ、一定の超過収益を実現していますね(注:新NISA(つみたて投資枠)利回りランキング )。ファンド運用において重視している「割安」と「対話」について、もっと詳しく教えてください。

企業の株価は、リスクとリターンの関係で決まっていると考えています。株価は基本的にはその企業の価値を反映していますが、個別企業の状況をよく調べてみると「潜在的にもっと高くなる可能性を秘めている」ことがわかる場合があります。こうした状況を、株式が「割安」であるといいます。

実は今の日本には、割安の企業銘柄が豊富に存在します。「株価が上がる余地を秘めた企業がたくさんある」というふうに言い換えることもできるでしょう。

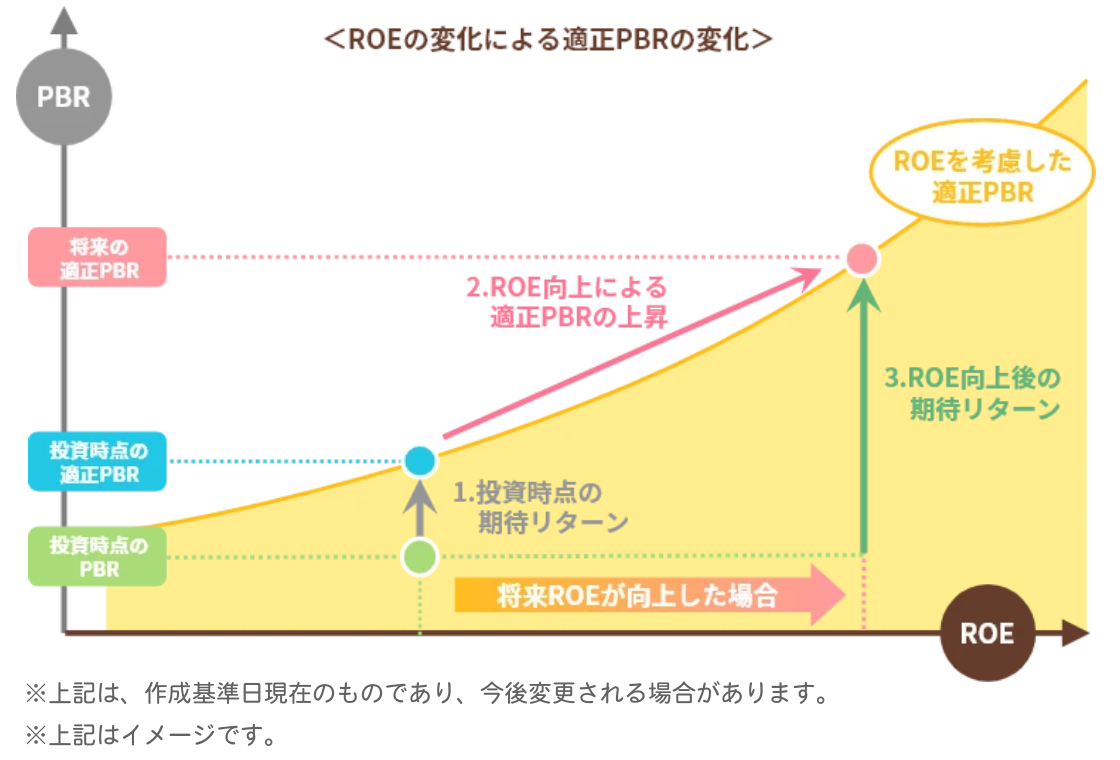

私たちは日々、株価と企業価値の関係性を見極めるために作成した独自モデル(※下図参照)を活用して、割安の企業を探しています。業績予想の精度を高めるため、企業分析のプロであるアナリストたちと一緒に企業を取材し、経営者がどのような戦略を取っているか、顧客からどのように見られているかなどを多角的に分析しています。

――独自モデルを使って割安の企業を見つけたあとは、株価の上昇をただ待つだけなのでしょうか。

投資したあとにも、私たちには重要な役割が残っています。

大切なのはまず、その企業の株式がなぜ割安のまま市場に放置されているのか、その理由を考えてみることです。企業が株式によって調達した資本で効率的に稼げているかどうかを示すROE(自己資本利益率)という指標があります。もし企業が稼いだお金を貯め続けて、数字のうえで財務状況が健全化したとしても、それだけではROEが改善しないため、割安のまま放置されがちです。

東京証券取引所は上場企業各社に対し、資本コストや株価を意識した経営に向けた対応を強く促しています。株価が解散価値を下回る「PBR(株価純資産倍率)1倍割れ」の状況にある企業は、これまでよりも稼ぐ力、資本効率を強く意識するようになっています。

ROEの引き上げには、分子にあたる利益を増やす方法と、自社株買いなどを通じて分母にあたる自己資本を縮める方法の2つのパターンがあります。私たちは、PBRが低水準でありながら、ROEの伸びしろが大きな企業を見つけ出し、どうすれば企業価値を上げることができるのか、投資先との対話を通じて一緒に考えるようにしています。

企業取材の頻度は状況にもよりますが、年間延べ1700件超規模に上ります。経営層との対話だけでなく、現場の工場や店舗を見ることも大事です。

たとえばある地域で半導体の開発が盛んに進められている場合、工場を所有している投資先の企業だけでなく、その地域の官庁、役所にも取材に赴きます。産官学、川上、川中、川下の垣根を越えて全体を俯瞰し、投資先企業がどのような状況に置かれ、どのような課題を克服すべきかを見極めるのです。

現在、グループヘッドを務める私を含む7人のファンドマネージャーが当ファンドの運用チームに所属しています。他にも、企業調査の担当者だけでなく、マクロ経済などさまざまな分野の専門家を交えて定期的にディスカッションを行い、最終的な意思決定に至ります。

――それぞれの分野のエキスパートが運用に関わっているのですね。

はい。アクティブ型投資において投資先を決めるには、数量的な分析、企業調査などの方法がありますが、大和住銀DC国内株式ファンドは両方の良いところを組み合わせて運用するようにしています。

実は私自身、もともと大学院で資本市場の数量的分析を専門的に研究していました。数量的分析においては、企業銘柄を一つ一つの部品のように組み合わせて戦略を作り上げます。入社後、私が自信をもって作り上げた戦略で投資先企業を選定シミュレーションしたところ、ある先輩ファンドマネージャーが銘柄と配分を一目、見ただけで私の戦略を言い当てたことに強い衝撃を受けました。

その出来事をきっかけに、自分が個別銘柄の中身について何も知らなかったということに気がつき、数量的分析に加えて個別銘柄の分析にも力を入れることを心がけるようになりました。数字の上では似たように見える会社であっても、地道な調査を継続することによって、中長期的な成長力の差を見いだすことができます。

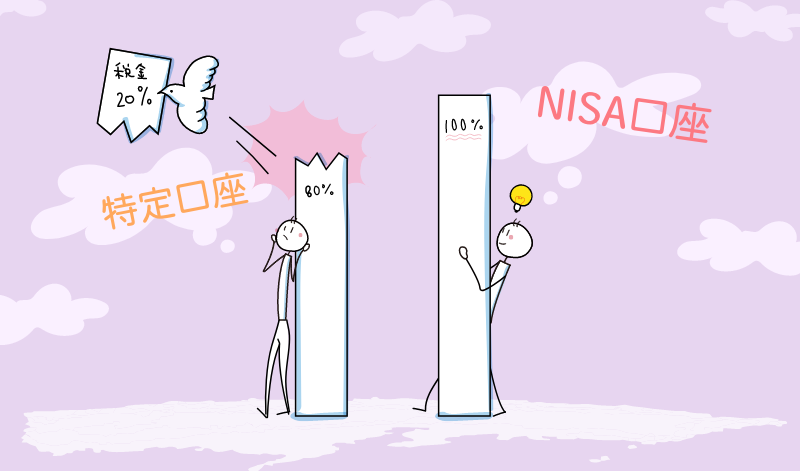

――もともと企業型DC(確定拠出年金)向けに始まったこともあり、企業調査に手間暇、人員を割くアクティブファンドとしては信託報酬が抑えめといえそうです。NISAで初めて資産形成を始める方にアクティブ型投信の意義と長期的な資産形成に向けたメッセージをお願いします。

インデックス型ファンドでは市場全体に投資することができますが、デフレからインフレに転換する状況下では、仕入価格の上昇などを販売価格に転嫁できるかなどにも着目し、企業価値を持続的に上昇できる会社を見極めて投資することの重要性がますます大きくなると考えています。物価が高騰すると、価格転嫁のスピードの差が企業ごとの成長度合いの格差に結び付くからです。

名称にある「大和住銀」とは、私たちの会社の前身となった金融機関の一つです。東京証券取引所によるPBR改善要請によって割安株投資が注目を集めていますが、私たちはこうした流れに先駆け、綿密な取材に基づいた運用を、当ファンドを設定する前から20年以上にわたり地道に続けてきました。

もちろんプロであっても「絶対」とはいえないのが投資の世界ですが、運用する仕組みと人材をしっかりとそろえてきた結果として過去の実績があり、今後についても自信をもって運用を続けていきます。

新しいNISAには一括投資ができる成長投資枠もありますが、数十年単位でコツコツと運用したい方にこそ当ファンドをご提供したいとの思いから、大和住銀DC国内株式ファンドはつみたて枠の対象商品として届け出ています。日本企業と家計資産がともに成長する未来の実現に貢献できるよう、これからも割安株の発掘と価値向上への対話に力を注いでいきます。

ファンド名称:大和住銀DC国内株式ファンド

運用会社:三井住友DSアセットマネジメント

主な投資対象:国内株式

設定:2006年10月23日

~さっそく始めたい人に~

\ドコモユーザーにメリット/

\楽天会員にメリット/

\三井住友カード会員にメリット/

\auユーザーにメリット/

\JCBカード会員にメリット/

このページをシェアする

参考サイト・たあんと

参考サイト・たあんと